VALENCIA. Enel, accionista mayoritario de Endesa con más del 90% del capital, ha puesto en marcha la cuenta atrás para colocar un paquete del 22% en bolsa, lo que reducirá hasta el 70% su participación. Algo esperado tras la venta realizada hace diez días de los activos que la eléctrica española tenía en América Latina (Enersis) a su matriz italiana.

"El mercado espera que antes de final de año se concrete una operación que debería impulsar todavía más a Endesa (ELE) en bolsa desde sus máximos históricos actuales", apuntan desde una mesa de intermediación bursátil. "Pensamos que el paquete a la venta de ELE superará los 7.000 millones de euros, lo que será una de las mayores OPV realizadas en España durante los últimos años", añaden.

SUPERANDO LA OPV DE BANKIA

Y no les falta razón porque será -y de largo- la mayor en lo que va de crisis y, por poner un par de ejemplos, superará los 6.500 millones de la salida a bolsa de Bankia; y quintuplicará la de AENA, que está a punto de lanzarse, valorada en unos 1.400 millones de euros.

"Es el momento de aprovechar la mejoría de los mercados y, sobre todo, la recuperación de la confianza de los inversores en los activos españoles. No solo los grandes inversores institucionales sino también los minoristas a la vista de la atractiva rentabilidad por dividendo que ofrece actualmente Endesa con un ratio próximo al 5%".

La histórica eléctrica española tiene uno de los free float más reducidos, es decir, apenas el 8% de su capital circula libremente en bolsa. Pese a ello cuenta con una capitalización de algo más de 33.000 millones de euros -tomando el cierre del pasado viernes-, convirtiéndose en la sexta cotizada española de mayor valor en bolsa tras el Banco Santander (92.548 millones), Inditex (68.161), BBVA (56.947), Telefónica (55.978) e Iberdrola (35.289).

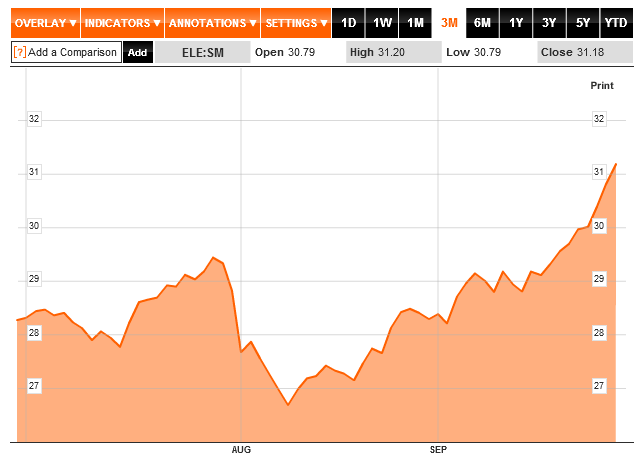

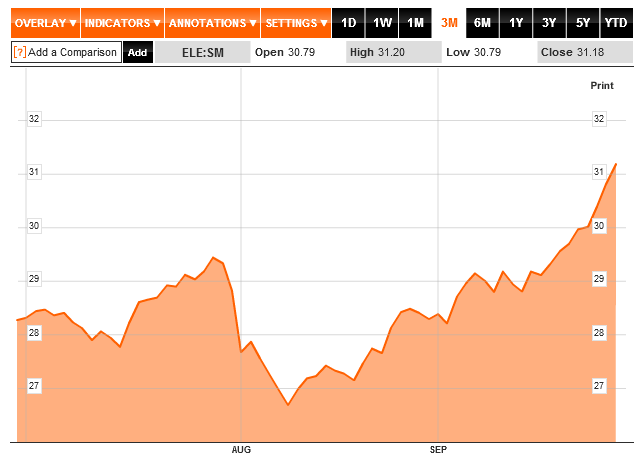

La eléctrica presidida por Borja Prado encadena ocho sesiones consecutivas avanzando en el Mercado Continuo, lo que la ha aupado hasta sus máximos históricos. "El valor debería corregir parte de la subida de las últimas semanas para consolidar los niveles alcanzados porque solo desde agosto repunta un 20%", advierten las mismas fuentes consultadas por Valencia Plaza.

REORDENACIÓN DEL NEGOCIO

La colocación en el mercado de una participación de Endesa forma parte de la reordenación del negocio de la eléctrica española iniciada por Enel, que tiene un 92% del capital y que ha decidido centrar la apuesta de su participada en la Península.

Como parte de este proceso, el consejo de administración de Endesa ha acordado vender a Enel sus activos latinoamericanos por 8.252 millones de euros, en una operación que dará origen al reparto de un dividendo extraordinario por el mismo valor de la transacción. Los accionistas recibirán 7,8 euros por título.

Esta venta está pendiente de ratificación por parte de una junta general extraordinaria de Endesa, que se celebrará también en octubre, en concreto el día 21, y que deberá aprobar también el reparto del dividendo sin descartar otro 'megadividendo'. Como parte de este reparto, a Enel le corresponderán 7.591 millones.

Por otro lado, Endesa ya ha anunciado que, de forma paralela a la venta de activos y en aras de hacer más atractiva la estructura financiera de la empresa con vistas a la OPV, Enel ha propuesto a Endesa elevar su endeudamiento repartiendo un segundo dividendo aún no cuantificado.

Esta medida podría servir de acicate a los inversores minoritarios de Endesa, cuya deuda financiera neta apenas ronda los 4.550 millones de euros, muy por debajo de la de otras grandes eléctricas.

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

whatsapp

whatsapp