MADRID. La rebaja de los tipos de interés por parte del Banco Central Europeo (BCE) hasta llegar al nivel histórico del 0,5% y la permanencia del programa de compra de activos por parte de la Reserva Federal de EE UU (Fed) han sido los elementos más importantes durante esta semana previa al informe mensual de empleo norteamericano.

Al inicio de la semana, un PMI de China peor de lo esperado y un aumento semanal muy elevado de las reservas de crudo de EE UU hicieron tambalear a los mercados, al menos durante un rato. En el sector de la agricultura, las condiciones climáticas húmedas y frías en la zona central norteamericana le han ofrecido soporte a cultivos clave, especialmente al maíz y al trigo, ya que el proceso de cultivo está retrasado con respecto a los tiempos normales.

TIRA Y AFLOJA

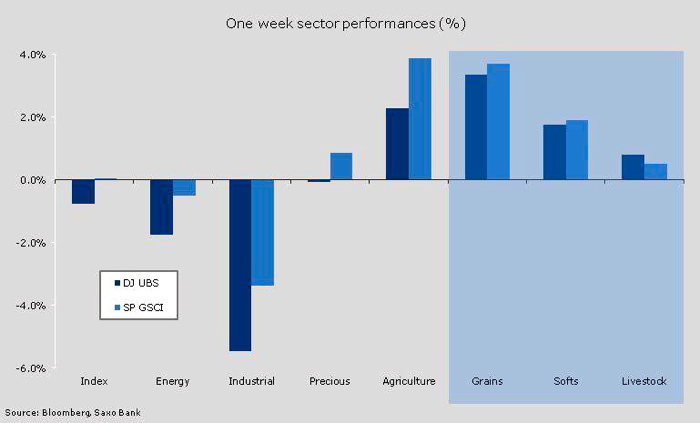

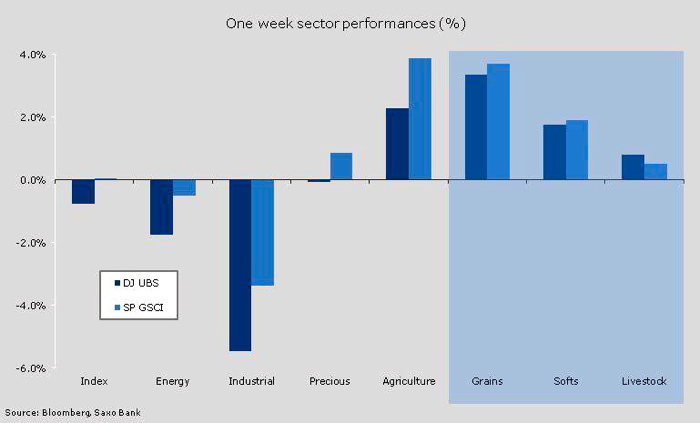

Tal como se observa en el siguiente gráfico, el sector del metal industrial fue el rezagado que no encontró razón para alegrarse frente a la lentitud de la actividad económica en China. El sector de la energía también sufrió pérdidas generadas principalmente por el gas natural y la gasolina. Los metales preciosos continúan intentando recuperarse, liderados por el paladio y también por el oro que, al tiempo que escribo esta nota, sigue encaminado hacia su segunda semana de ganancias mientras sigue el tira y afloja entre los compradores en el mercado físico y los vendedores en el mercado de papel (productos y futuros negociables cotizados en bolsa).

El maíz y el trigo de EE UU fueron las materias primas que tuvieron mejor rendimiento la pasada semana, dado que el clima húmedo de la primavera ha dificultado enormemente el ingreso a los campos de la maquinaria pesada utilizada por los productores.

Si continúa retrasándose el cultivo del maíz, existe el riesgo de que sus potenciales productores opten por la soja, especialmente después de mediados de mayo, y esto podría alterar la proyección de las reservas de maíz para el próximo otoño y fortalecería aún más el soporte al precio. Como consecuencia de esto, la relación entre la soja de noviembre y el maíz de diciembre se ha reducido de 2,31 a 2,16 dado que la soja, cuya producción requiere de un periodo más corto, podría beneficiarse de una producción mayor y establecer así su precio por debajo del precio del maíz.

El gas natural es la materia prima que ha tenido peor rendimiento esta semana tras la mayor caída en su precio de los últimos nueve meses el jueves pasado, poniendo fin de esta forma, al menos por el momento, a un aumento que no cesaba desde mediados de febrero.

El descenso del 7% fue provocado por un aumento mayor de lo esperado en las reservas semanales, tras un período prolongado durante el cual el consumo superó las expectativas en varias instancias, elevando de esa manera aún más el precio. El impulso que se había ralentizado la semana pasada, se tornó negativo y los inversores tal vez busquen un soporte próximo a 3,85 dólares, frente a los niveles actuales cercanos a 4 dólares.

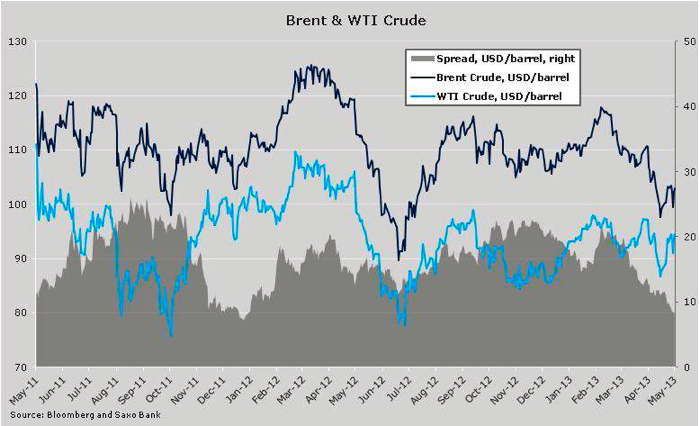

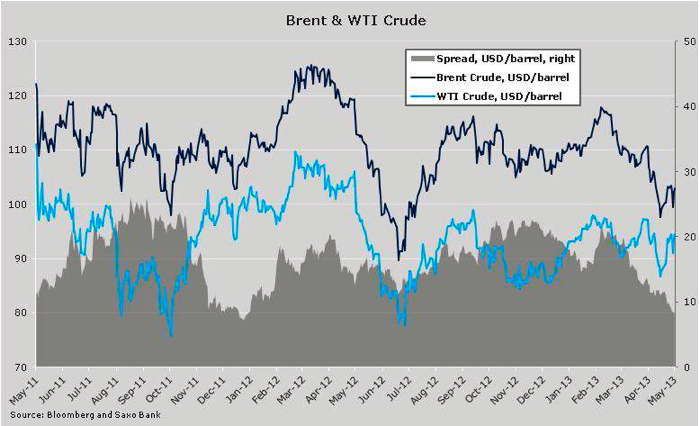

Los mercados de crudo se recuperaron con creces tras un descenso importante a mediados de la semana pasada, después de que las reservas de crudo de EE UU alcanzaran niveles elevados sin precedentes. El incremento de las importaciones provocó un aumento del flujo de crudo hacia la zona de la costa del Golfo, mientras que los problemas de cuello de botella en la región del centro de EE UU cerca de Cushing, eje de distribución del crudo WTI, se redujeron ayudando así a reducir aún más el descuento en relación al Brent.

El descuento del crudo WTI con respecto al Brent se ha reducido rápidamente de febrero a esta parte y esta semana alcanzó los 8,7 dólares por barril, su nivel más bajo desde diciembre de 2011. Habiendo encontrado nuevamente soporte por debajo de 100 dólares por barril, el crudo Brent ha estado buscando resistencia y esta situación podría llevarlo hasta 106,50 durante las próximas semanas. Se espera un aumento de la demanda en el otoño y los actuales precios por debajo del nivel promedio están siendo mantenidos únicamente gracias a la producción continua de la OPEC por encima de su objetivo establecido en 30 millones de barriles diarios. Por lo tanto, cualquier movimiento por debajo de 100 dólares tiene pocas posibilidades de sobrevivir.

El oro sobrevivió a un descenso ocurrido a mitad de semana y se encamina hacia su segunda semana de aumento tras el dramático descenso que afectó al mercado durante el mes de abril. Una reducción de los tipos de interés en Europa y la compra continua de activos por parte de la Fed junto con datos macroeconómicos débiles, contribuyen a este aumento. Las compras físicas han sido otro elemento importante que han brindado soporte, pero en contraste con ello, en el mundo de los Productos Cotizados en Bolsa (ETPs por sus siglas en inglés) las tenencias de oro se siguen reduciendo.

Seguramente esto esté siendo provocado por cuentas institucionales, que representan casi la mitad de las inversiones en el SPDR Gold Trust, el principal a nivel mundial. Los fondos de cobertura también se han estado vendiendo durante este repunte reciente, generando así una posición corta que es la segunda más importante registrada hasta el momento, mientras cambian su foco de atención, al menos por el momento, hacia otras clases de activos ante la creencia de que un nuevo aumento tendrá un tope.

La venta combinada de los ETPs y la reducción en las posiciones netas largas de futuros mantenidas por los fondos de cobertura desde el comienzo del año, alcanza casi 1.000 toneladas de oro. Hasta tanto no veamos si estos segmentos retoman la compra, un posible aumento parece poco auspicioso a esta altura.

Sin embargo, si se lograse recuperar la zona de 1.525 dólares por onza, los fondos de cobertura seguramente comenzarían a reducir sus posiciones cortas y esto generaría la posibilidad de que el oro se fuera más alto, llegando probablemente a 1.585 dólares por onza, nivel que en nuestra opinión sería el máximo en el corto plazo.

________________________________________________

Ole S. Hansen es analista senior de materias primas de Saxo Bank

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

whatsapp

whatsapp