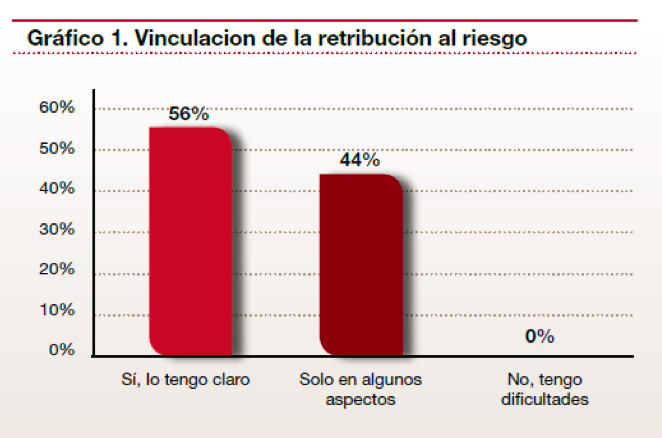

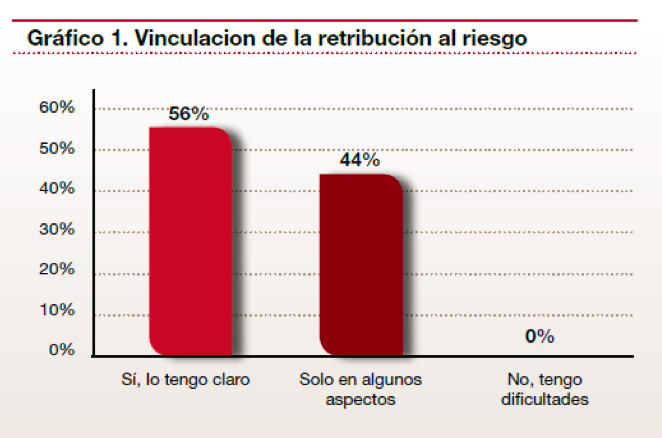

MADRID. La regulación española y europea en materia de remuneraciones obliga a las entidades financieras a vincular los salarios variables de sus directivos a los riesgos que asumen en su gestión. Sin embargo, sólo el 56% de la banca española tiene claros todos los extremos de la regulación, según el siguiente gráfico del informe 'La remuneración en el sector financiero español. Regulación y tendencias', elaborado por PwC, a partir de una encuesta realizada entre las principales entidades de crédito españolas.

La nueva normativa exige que las entidades financieras liguen la remuneración variable de sus directivos a los riesgos y, para ello, les insta a contar con métricas que la relacionen con factores como la pérdida esperada, el coste del capital, o el de la liquidez.

No obstante, las dudas se suscitan a la hora de aplicar otras dos exigencias de la normativa. La primera, la obligación de pagar a sus ejecutivos al menos el 50% de la retribución variable con acciones u otros instrumentos que reflejen la calidad crediticia de la entidad como, por ejemplo, valores convertibles o participaciones preferentes. Solo el 37% de los bancos y cajas encuestadas asegura saber cómo hacerlo.

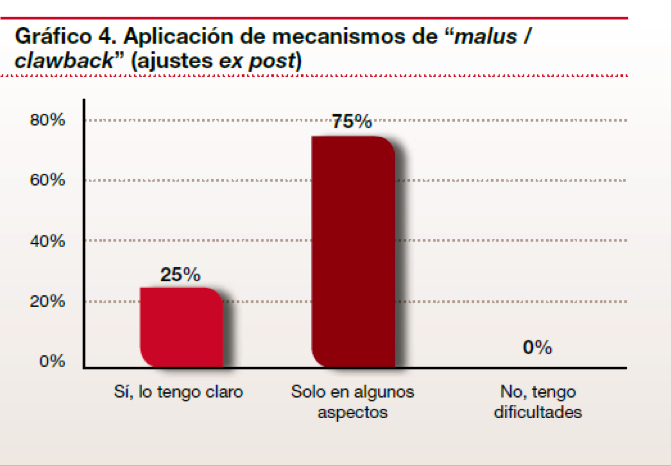

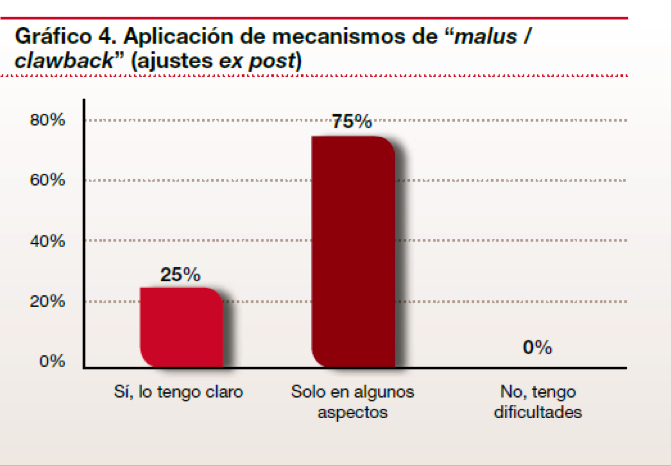

Y, la segunda, tiene que ver con la necesidad de contar con mecanismos que permitan aplazar el pago de sus bonus, de forma temporal o definitiva, en función de que los riesgos se acaben materializando o no -conocidas como cláusulas malus o clawback-. Sólo el 25% de las entidades encuestadas asegura tener claro este aspecto, dada la complejidad y el desconocimiento de este tipo de mecanismos, tal y como lo refleja el siguiente gráfico.

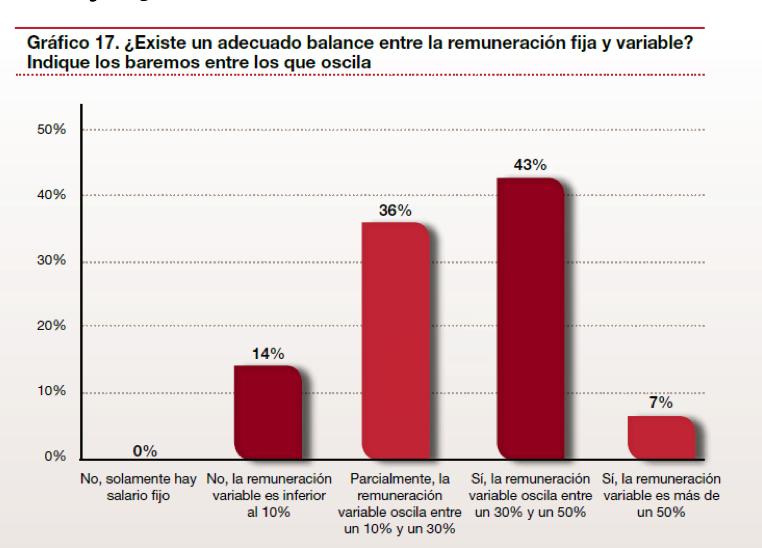

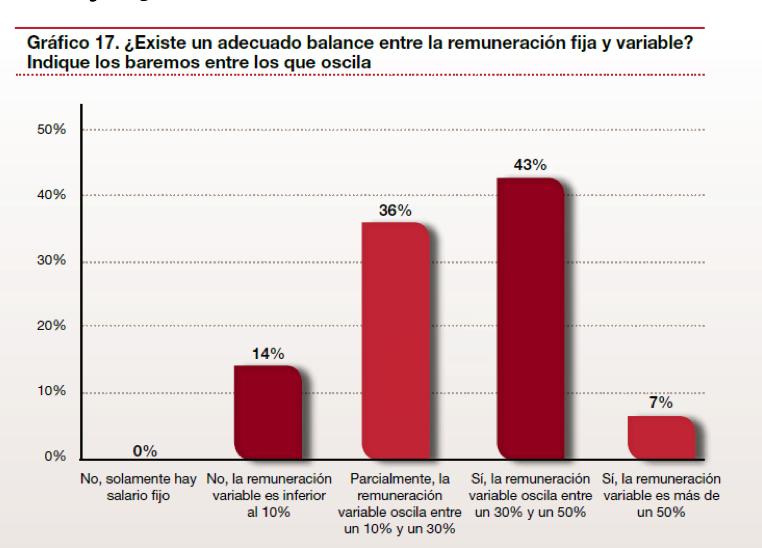

El informe, elaborado por la Unidad de Regulación Financiera de PwC, a partir de una encuesta realizada a los responsables de remuneración de trece entidades financieras, concluye que, en general, la relación entre la remuneración fija y variable de la banca española es bastante moderada y equilibrada, en comparación con el mundo anglosajón, especialmente en el ámbito de la banca de inversión.

El 93% de las entidades encuestadas asegura la remuneración variable de sus directivos supone menos del 50% de su salario total como indica este gráfico.

Al mismo tiempo que todas ellas afirman que serían capaces de eliminar por completo la retribución variable en caso de malos resultados.

Aunque la adaptación a las exigencias de la nueva normativa ha supuesto un importante esfuerzo para las entidades, no debe olvidarse que el proceso de reforma regulatoria aún no ha finalizado. Actualmente, se encuentra en proceso de negociación la nueva Directiva sobre Requerimientos de Capital (CRDIV), que se espera que introduzca novedades muy relevantes en esta materia.

Por último, la banca tener muy presente que, al margen del mero cumplimiento normativo, deberá prestar atención a las best practices nacionales e internacionales, con la finalidad de conseguir el mejor equilibrio posible entre la alienación de la remuneración al riesgo y los objetivos de retención y remuneración del talento dentro de la entidad.

Para Alberto Calles, socio responsable de la Unidad de Regulación Financiera de PwC, "nos estamos encontrando con la paradoja de que las entidades financieras están cumpliendo de forma un tanto reactiva con las nuevas exigencias regulatorias pero tenemos que ser capaces de abordar lo que puede ser realmente beneficioso para las entidades que no es más una retribución ligada no sólo con parámetros financieros sino también con los riesgos asumidos".

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

whatsapp

whatsapp