MADRID. PROFIM Asesores Patrimoniales EAFI, reconocida empresa de asesoramiento financiero independiente cuyo capital social pertecene a inversores particulares, vuelve a su cita mensual con los lectores de Valencia Plaza para ofrecer su cartera de fondos de inversión.

Como ya viene siendo habitual en los últimos ejercicios agosto no defraudó y lejos de traer la calma estival a los mercados bursátiles mantuvo a analistas e inversores muy ocupados. La situación económica en la Eurozona -lejos de mejorar ha mostrado nuevos síntomas de enfriamiento (datos macro peor de lo esperado en Alemania y Francia, retraso reformas en Italia...)- unido al recrudecimiento de los conflictos bélicos abiertos en Oriente Próximo y este de Europa o la preocupante extensión del Ébola llevaron a los inversores a adoptar una estrategia más conservadora, deshaciendo posiciones en los mercados bursátiles que muestran una mayor debilidad.

A pesar de todo ello, pensamos que la tendencia alcista de las bolsas se mantiene aunque debido a los niveles alcanzados cabe esperar momentos -lógicos por otro lado- de corrección. Pero mientras continúe la 'adulteración' de los mercados, por la actuación de los grandes bancos centrales, las 'sombras' y los 'ruidos' quedarán matizados e, incluso, continuarán en un segundo plano si bien, en algunos casos, éstos no desaparezcan.

Por lo tanto, y de cara a este mes, seguimos recomendando contar con fondos de bolsa en cartera aunque, frente a meses anteriores, hay una novedad: un aumento en el sesgo 'pro dólar americano' en cartera, mayor en el caso de inversores más dispuestos a asumir riesgos con sus inversiones. Esta decisión la hemos adoptado no sólo por la ruptura técnica del nivel 1,34 euro/$ sino también porque esperamos una tendencia positiva a favor de la divisa americana frente al euro.

Todo ello como consecuencia del diferente ciclo de actuación que puede darse, en los próximos meses, tanto por parte de la Reserva Federal estadounidense (FED) como por parte de nuestro BCE. En este sentido, y tras los últimos datos macroeconómicos conocidos en uno y otro lado del Atlántico, parece claro que la FED está cada vez más cerca de iniciar una subida de sus tipos de interés rectores.

Por el contrario, la debilidad tanto en el crecimiento económico de la zona Euro como la bajísima inflación de dicha zona del mundo podrían hacer que el BCE volviera a tomar la decisión de adoptar una nueva ronda de estímulos monetarios no convencionales que potencien la debilidad del euro frente al dólar.

Teniendo todo esto en cuenta, vamos a realizar un pequeño cambio en la estrategia seguida en el perfil conservador. Así, y con el fin de aprovechar la revalorización del dólar americano frente al euro sin asumir un mayor riesgo, vamos a sustituir la clase del fondo de renta variable global seleccionado (First Eagle Amundi International Ahe), que contaba con cobertura del riesgo divisa, por la clase de ese mismo fondo sin cobertura como es el First Eagle Amundi International AE.

Se trata de un fondo ampliamente diversificado, cuyo objetivo principal es conseguir un comportamiento positivo (en rentabilidad) a largo plazo, dando prioridad a la preservación de capital. Invierte en todo tipo de valores, principalmente en renta variable internacional (actualmente en torno a un 70% del patrimonio total), que puedan presentar un fuerte descuento respecto a su valor real y que tengan, en consecuencia, un alto potencial de revalorización. Como elementos defensivos, además, el fondo puede utilizar el oro (invierten a través de ETF's y empresas mineras), bonos de empresas, efectivo y cobertura de divisas.

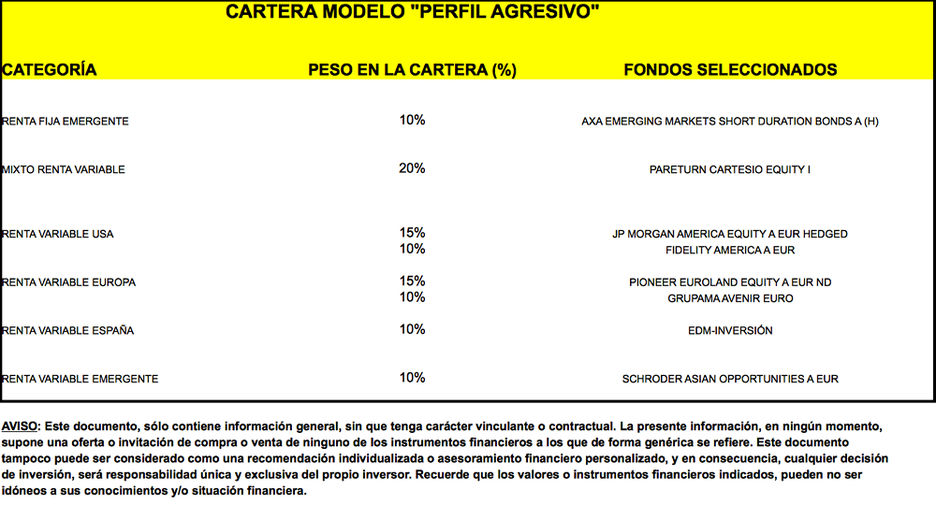

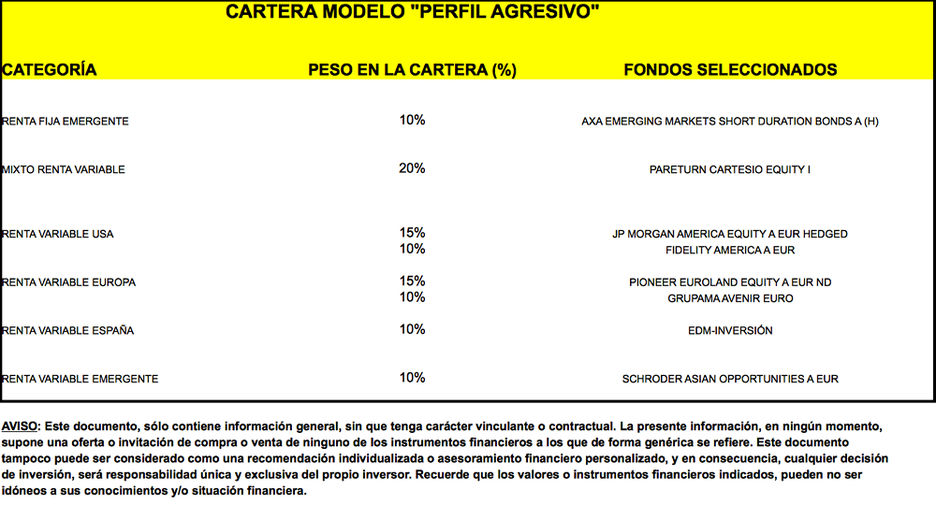

PROPUESTA DE CARTERA DE PERFIL AGRESIVO

Por lo que respecta a nuestra propuesta de perfil agresiva también vamos a realizar un único cambio. En este caso, vamos a sustituir al fondo de renta variable italiana seleccionado con el fin de dar entrada a un nuevo fondo de renta variable norteamericana denominado en euros, pero que no cubre el riesgo divisa.

Aunque el mes de agosto ha sido un periodo bastante volátil para todos los mercados de renta variable, sin duda, los que peor se han comportado han sido los de la zona euro y, dentro de estos, el que más fluctuaciones ha registrado, comportándose como una auténtica montaña rusa, ha sido el italiano.

Cierto es que en las últimas sesiones bursátiles del mes, al igual que el resto de mercados, ha recuperado la tendencia alcista, preferimos deshacer la posición y centrarnos en mercados que, a pesar de los altos niveles alcanzados, siguen contando con potencial de revalorización, como es el caso del norteamericano.

MADE IN FIDELITY

El fondo seleccionado para sustituir a Oyster Italian Opportunities es Fidelity America A Eur, que invierte como mínimo un 70% de su patrimonio en acciones estadounidenses, aunque tiene libertad para incorporar -si el gestor así lo estima adecuado- acciones cotizadas en otras áreas geográficas. De hecho, actualmente cuenta con algo de exposición a Canadá y Reino Unido.

Al frente del mismo se encuentra Ángel Agudo -también gestor del Fidelity America Special Situations-, profesional que, como suele ser habitual en una casa como Fidelity, comenzó su carrera siendo analista y lo hizo en 2005 dentro del equipo de renta variable europea.

Bajo un enfoque de inversión disciplinado, basado en el análisis individual de cada empresa ('bottom-up'), Agudo trabaja con la idea de que el mercado es ineficiente a la hora de valorar aquellas compañías que han pasado por periodos de dificultades y, en consecuencia, no cuentan con el favor de los inversores.

El gestor fija su atención en dichas acciones, pero construyendo la cartera a base de compañías que se encuentran en distinta fase dentro de su proceso de recuperación -el objetivo es tratar de hacerlo bien en cualquier entorno de mercado-. El fondo muestra preferencia por aquellas compañías que presentan cambios positivos en sus fundamentales -como por ejemplo el crecimiento de ingresos o la mejora de los márgenes-, así como por aquellas otras con balances financieros saludables y sólidos flujos de caja.

El objetivo del gestor es crear cartera muy concentrada (entre 50 y 60 compañías) y, por tanto, no ligada a ningún índice, con una posición máxima por valor del 5%. Actualmente, sus principales apuestas son (además de un ETF sobre el S&P 500): Oracle, Microsoft, JPMorgan Chase, Molson Coors, Comcast, Suncor Energy (canadiense), CVS, Amgen y US Bancorp; con una adecuada diversificación en cuanto a sectores. Los más representados son sanidad, tecnología de la información, servicios financieros, consumo discrecional y consumo de primera necesidad.

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

whatsapp

whatsapp