BARCELONA. 'La salida de Natraceutical de Natra, más cerca'. Así titulan los analistas el último informe sobre la chocolatera de origen valenciano, que recomiendan 'comprar' Natra conun precio objetivo de 2,21 euros por acción.

El anuncio de Natraceutical (NTC), que está participada al 50% por Natra, de fusionarse con Laboratorios Reig Jofre (LRJ) nos parece positivo para Natra (NAT) por dos motivos principales: por un lado porque facilita la salida de esta última de del accionariado de su filial de biotecnología (con la operación rebaja su participación del 50% al 13%) y, por otro, aumenta la probabilidad de vender a unos precios más altos de lo que nosotros preveíamos (0,18 euros/acc, -31% vs mercado).

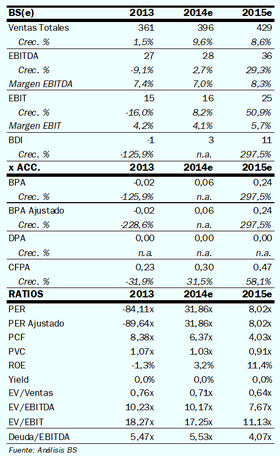

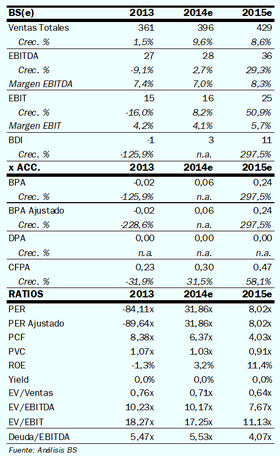

Estimamos que NTC representa el 10% del EV de Natra y al precio medio de NTC de 0,205 euros/acc utilizado para la ecuación de canje nuestra valoración de Natra sería de 2,3 euros por acción.

Estimamos que NTC representa el 10% del EV de Natra y al precio medio de NTC de 0,205 euros/acc utilizado para la ecuación de canje nuestra valoración de Natra sería de 2,3 euros por acción.

EN BUSCA DE COMPRADOR

Con la venta de NTC la compañía podría reducir su DFN en un -20%. Entendemos que Natra llevaba tiempo buscando un comprador para NTC y en este sentido la fusión con LRJ nos parece una buena solución para dar salida a su participación.

Si la operación no ha tenido un impacto más relevante en mercado podría ser debido a que todavía no ha materializado su salida y a que los precios del cacao siguen en unos niveles altísimos (y este es el principal driver de la acción de Natra en el corto plazo).

DEL 50% AL 13%

Natraceutical anunció la semana pasada un proyecto de fusión con Laboratorios Reig Jofre.

La operación está estructurada mediante la fusión por absorción de LRJ por parte de NTC vía emisión de acciones nuevas, de manera que los actuales accionistas de NTC tendrían el 26% del capital de la nueva sociedad una vez culminada la operación (Natra pasaría a tener el 13%, desde el 50% que controla en NTC en la actualidad) mientras que Reig Jofre Investments tendría el 74%.

Ambas compañías han sido valoradas por ratios y DCF alcanzando niveles entre 49 y 86 millones de euros en el caso de NTC (equivale a 0,15 y 0,26 euros/acc. respectivamente) y entre 138 y 252 millones de euros en LRJ. Las valoraciones incluyen sinergias, que no han sido cuantificadas.

____________________________________________

Ignacio Romero es analista del Banco Sabadell

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

Estimamos que NTC representa el 10% del EV de Natra y al precio medio de NTC de 0,205 euros/acc utilizado para la ecuación de canje nuestra valoración de Natra sería de 2,3 euros por acción.

Estimamos que NTC representa el 10% del EV de Natra y al precio medio de NTC de 0,205 euros/acc utilizado para la ecuación de canje nuestra valoración de Natra sería de 2,3 euros por acción.  whatsapp

whatsapp