BARCELONA. El 'año de newsflow' que esperábamos en nuestro informe del pasado mes de enero ha dado mucho de sí.

De hecho Repsol ha salido de YPF mejor de lo esperado con un acuerdo de compensación por el 51% expropiado y vendiendo el 12,4% que poseía.

Además Pemex ha salido del consejo vendiendo un 7,8% de Repsol y Sacyr, que controla el 9,2% de la petrolera, en contra de los rumores de venta de hasta un 5% de participación, reafirmó recientemente su permanencia.

CRECER VÍA ADQUISICIONES

A todo ello hay que sumar que Kinteroni se puso en marcha el pasado mes de abril con una producción esperada de 20kboe (5,8% producción 2013), hecho que ayudará a compensar parcialmente las paradas de Libia (12% producción proforma) en 2014 (nosotros no esperamos su reactivación hasta 2015).

Ahora el próximo paso es crecer vía adquisiciones en países OCDE que podrían alcanzar un máximo de 10.000 millones de euros (31% EV) y a las que les exigirá una TIR del 7-8%. Además conviene tener en cuenta que Repsol afirma que no dispondría de su participación del 30% en Gas Natural si la operación no supera los 5.000 millones de euros.

Ahora el próximo paso es crecer vía adquisiciones en países OCDE que podrían alcanzar un máximo de 10.000 millones de euros (31% EV) y a las que les exigirá una TIR del 7-8%. Además conviene tener en cuenta que Repsol afirma que no dispondría de su participación del 30% en Gas Natural si la operación no supera los 5.000 millones de euros.

PRECIO OBJETIVO EN 24,91€

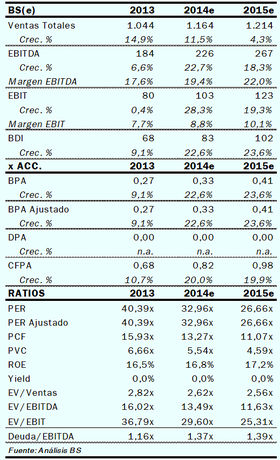

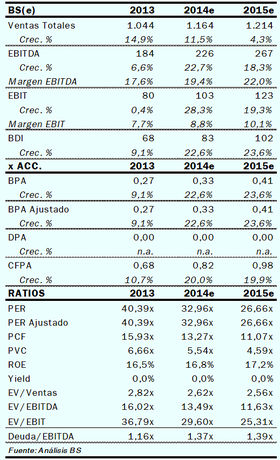

Todos estos acontecimientos tienen un impacto de +18% en nuestro precio objetivo sobre Repsol, que revisamos hasta los 24,91 euros por acción. Mantenemos nuestra valoración de los negocios sin cambios; mientras que el 23% de nuestra revisión se basa en la consideración de un mayor precio objetivo para Gas Natural y el 74% restante corresponde a la reinversión de los fondos obtenidos tras la salida de YPF.

Por otro lado, aparte de la esperada adquisición y de la incertidumbre que ello genera, seguimos viendo otros catalizadores como son las mejoras de rating que seguirá recibiendo Repsol; y la fortaleza de los precios del barril de petróleo seguirá beneficiando a la compañía.

Además, tarde o temprano se retomará la producción en Libia (12% del total proforma), pues se trata de un país con elevada dependencia del crudo y las instalaciones no han sido perjudicadas por el conflicto; y, por último, Repsol continúa cotizando con un descuento de -25% vs BG, su mejor comparable en términos de crecimiento esperado de la producción.

_____________________________________

Javier Esteban es analista del Banco Sabadell

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

AVISO DE COOKIES: Este sitio web hace uso de cookies con la finalidad de recopilar datos estadísticos anónimos de uso de la web, así como la mejora del funcionamiento y personalización de la experiencia de navegación del usuario. Aceptar

Más información

imprimir

imprimir meneame

meneame

Ahora el próximo paso es crecer vía adquisiciones en países OCDE que podrían alcanzar un máximo de 10.000 millones de euros (31% EV) y a las que les exigirá una TIR del 7-8%. Además conviene tener en cuenta que Repsol afirma que no dispondría de su participación del 30% en Gas Natural si la operación no supera los 5.000 millones de euros.

Ahora el próximo paso es crecer vía adquisiciones en países OCDE que podrían alcanzar un máximo de 10.000 millones de euros (31% EV) y a las que les exigirá una TIR del 7-8%. Además conviene tener en cuenta que Repsol afirma que no dispondría de su participación del 30% en Gas Natural si la operación no supera los 5.000 millones de euros.  whatsapp

whatsapp